漫画で見る取引信用保険

1.海外取引でどういうことに懸念しておりますか?

海外取引では船積みができなくなったり(積出し前危険:積出し不能のこと。)、あるいは債権回収ができなくなったり(不払い危険:債権回収不能のこと。)する懸念があります。それを保障しているのが貿易保険です。その貿易保険には民間の保険会社が扱っている取引信用保険があります。

積出し後の懸念にオプション扱い(特約を付し所定の保険料を支払うもの)で積出し前を加えることによって積出し不能や債権回収不能に備えることができます。

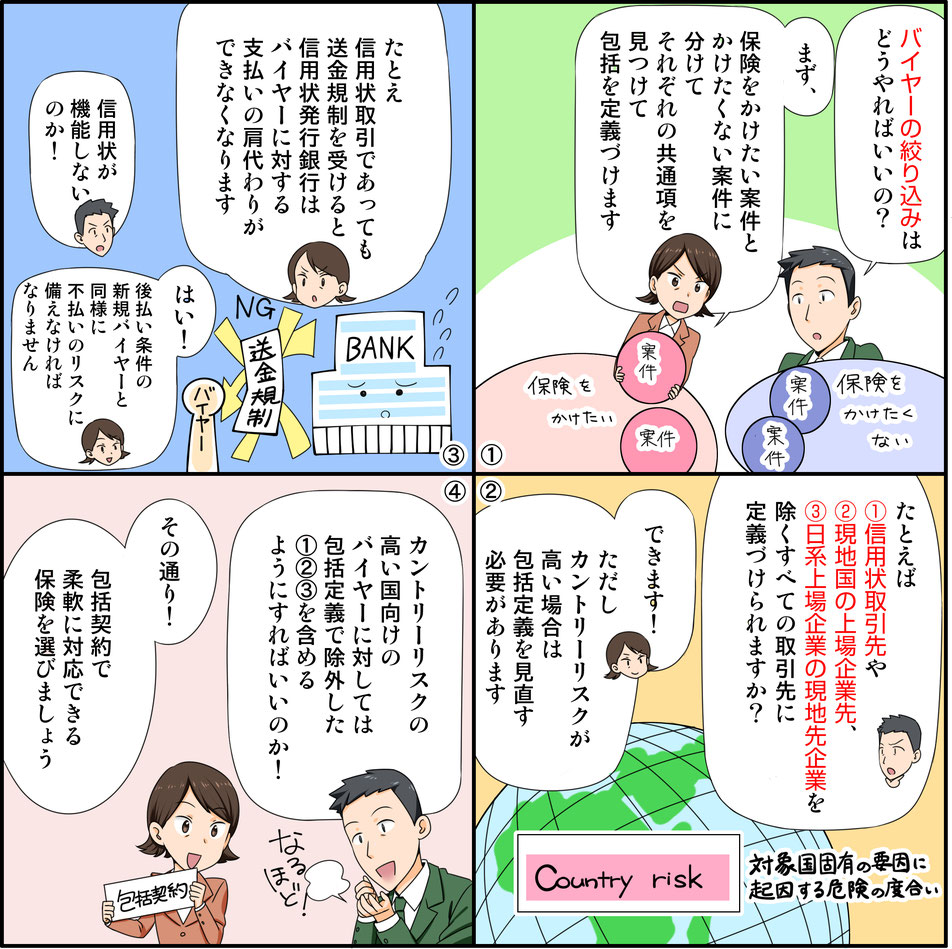

また、保険契約の方式には「個別系」と「包括系」があります。「包括系」とは懸念する取引だけでなく、特約の条件等に合致するすべての取引に保険をかけるものであり、「個別系」とは懸念する取引を選んで保険をかけるものです。取引信用保険で扱うユーザンス180日以内の案件では「包括系」だけです。

2.積出し日を境にして損失額をどのように計算しますか?

損失計算に際しては、積出し前ですと、損失額は事故対象債権。具体的には、保険事故に該当した請求書を合計した額に基づいた仕入契約の支払額から転売による回収額を差し引いた額です。

また、積出し後ですと、損失額は事故対象債権に基づいた総請求額から総回収額を差し引いた額です。それぞれがクレジットリミットの範囲内でなければなりません。

3.支払遅延通知日を境にして回収のやり方どのようにしますか?

セラーは、バイヤーが積出し後の債権を不払いにしていますと、バイヤーから回収を図らなければなりません。セラーが回収行為の主体者です。例えば、セラーは支払期日の1週間前に事前連絡し、支払い準備を促し、返事があるまで続けます。しかし、バイヤーが支払期日通りに貨物代金を支払ってこない場合には、取引信用保険を利用していることをテコとしてバイヤーに対して取立を行います。例えば、所定の支払遅延通知期限までに支払いがなければ、全世界から商品を調達できないというプレッシャー等です。

しかし、不払い状態が続くことにより、支払遅延通知後になりますと、回収行為の主体者はセラーからの全面的回収介入の希望により保険会社になります。具体的には、バイヤーに対してデマンドレターを出状してもらうものです。例えば、ヨーロッパのバイヤーでは信用問題の伝播を恐れて直ぐに回収に結びつくことがあります。それが奏効しない場合には、取立専門会社にあたるサービサーに依頼します。

4.国別カテゴリーの変更日を境にしてどのように対応しますか?

国別カテゴリーの変更時の適用時期は翌年度の更新時になります。それは、国別引受基準日が保険契約締結日を前倒して保険料の見積時に適用しているからです。

国別カテゴリー表は7段階(A1、A2、A3、A4、B、C、D)の格付けがあり、前から2段階(A1、A2)までをゾーン1、3段階から6段階(A3、A4、B、C)までをゾーン2、7段階(D)を謝絶国とする保険があります。そこでは、純粋にカントリーリスクだけをとらえたものではなく、企業の支払力も加味されることがあります。

5.包括契約の締結日を境にしてどのようにバイヤーの「財務データ」を入手していますか?

信用調査の依頼者は、(1)保険料の見積時、(2)保険申込時、(3)期中の新規商談時のどの段階でも保険会社になります。例えば、保険会社はセラーから包括契約の検討に際して保険料の見積もりを求められることがあります。その場合、保険会社は対象バイヤーがクレジットリミットのデータベースにヒットするかどうかを検索します。それがヒットしませんと、保険会社が信用調査を実施することになります。

また、セラーは包括契約を締結した後、将来バイヤー(新規バイヤーのこと。)に対してクレジットリミットを申請するために、当該保険会社のデータベースを利用することがあります。しかし、当該新規バイヤーがヒットしませんと、それは保険会社による信用調査の依頼につながっていきます。従って、保険会社はセラー側に信用調査を求めることがありません。

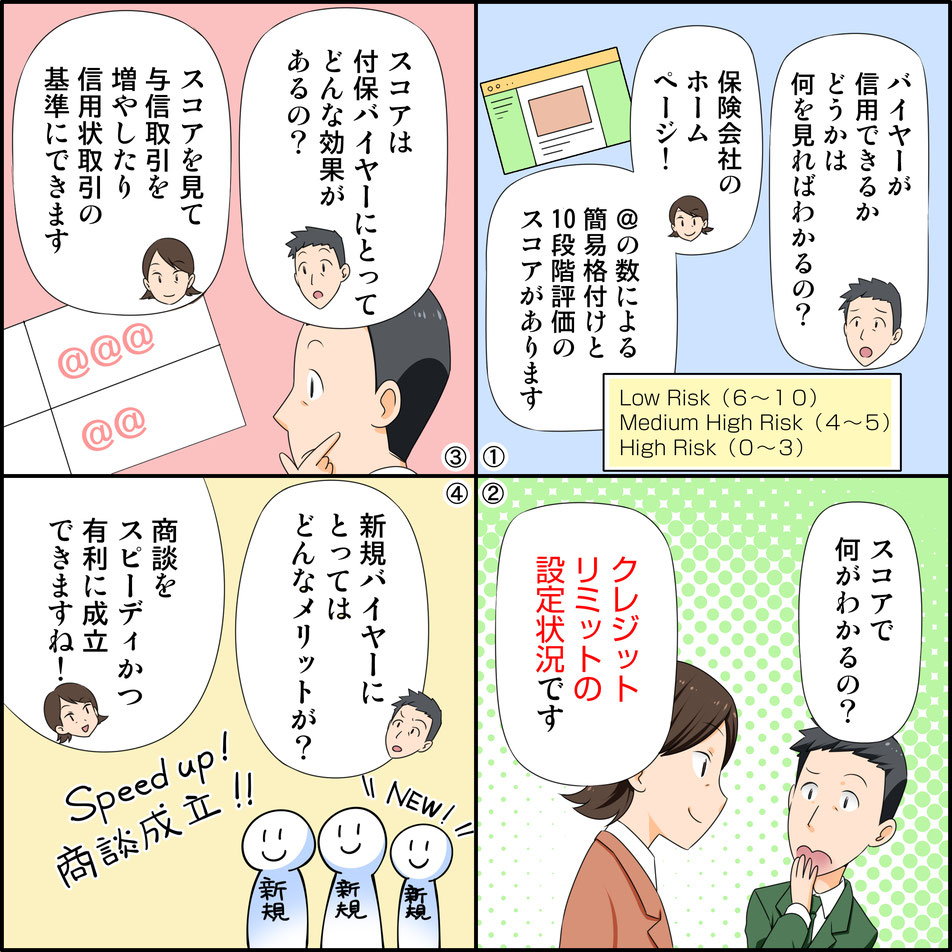

6.バイヤーの信用力をどのようにとらえますか?

バイヤーの格付けで与信額の目安をつけるものになります。そこでは@の数や10段階評価のスコア表示があります。それは、どんな国に対しても同一の尺度になるものです。これらは、対象バイヤーのクレジットリミットの設定に際して同時に明らかになるものです。

<事前審査での対応。>

(注)任意与信可能契約付の包括契約を締結することがあります。それは、支払遅延通知書の提出時にはじめて対象 バイヤーを明らかにする案件です。それは、対象バイヤーが数百社にも及んだり、取引額が少額であったりする場合にバイヤーの信用力の判断をセラーに任せるやり方になります。<事後審査での対応。>

7.クレジットリミットの有無によりどのように対応しますか?

クレジットリミットとは、損失額の上限を示し、待機期間満了時では正味債権額とクレジットリミットと比べていずれか少ない方をとらえます。

また、セラーは与信データにより保険会社に対して対象バイヤーの評価をお願いし、クレジットリミットを設定してもらいます。

また、その有効期間は、当該設定日(承認日)から減額日や撤回日までの期間です。

(注)当該有効期間中であっても、例えばユーザンスの変更等により与信額が増大してもクレジットリミットを増額しておりませんと、所定の待機期間満了時点において損失額に見合う該当クレジットリミットが不足する恐れがあります。

さらに、ペンディングオーダー特約のもとであって、支払期日後60日超にわたる不払いの事実がありませんと、当該減額日や撤回日は最大3月間の猶予期間(アローワンス)を受けることがあります。

8.支払限度額の有無によりどのように対応しますか?

支払限度額とは、支払い保険金の上限を示し、保険金支払時では保険金の支払い予定額(累計額)と支払限度額と比べていずれか少ない方をとらえます。

また、セラーは与信データにより保険会社に対してトップ1バイヤーの評価をお願いし、クレジットリミットと併せて支払限度額を設定してもらいます。

また、その有効期間は、包括契約期間そのものです。

(注)当該期間中であっても、トップ1バイヤーと他のバイヤーの保険事故が併発しますと、該当保険金支払時において保険金の支払い予定額(累計額)に見合う該当支払限度額が不足する恐れがあります。

従って、支払限度額が満額使われた場合には、包括契約の更新を早めることが重要です。

9.ユーザンス180日を境にしてどのように保険を選びますか?

180日以内案件では、国別カテゴリーを横軸とし、(1)新規バイヤー、(2)シニセバイヤー、(3)L/Cバイヤーを縦軸としたマトリックスにしますと、カントリーリスクの低い国では新規バイヤーに対するリスクが高まります。しかし、カントリーリスクが高い国ではL/Cバイヤーでも安心することができないことがあります。

また、180日超案件の同じマトリックスのもとでは、ユーザンスが長くなるにつれてカントリーリスクの低い国においてもバイヤーの経営実態や財務状況を見定め難くなることがありますから、どんなバイヤーでも安心できないことがあります。

10.どのように保険手続きを行いますか?

保険手続きのうち包括契約の枠組み作りが重要です。それには所定の質問書により与信データ等を提供し、トップ1バイヤーを含めてクレジットリミットが希望通り設定してもらえるかどうかであり、かつ、予想保険料を見積もってもらうわけです。その後、予想保険料のうち最低保険料(原則80%)を支払ってはじめて保険申込書を提出し、包括契約書を取り交わすものです。

そして、保険手続きとしては、売上高報告を四半期毎に報告するだけです。そこでは、個別の請求書を明らかにするものではありません。その後に明らかにするわけですが、それは、(1)決済期間の延長申請、(2)支払遅延通知、(3)保険金請求の各段階です。

11.ユーザンス180日を境にしてどのようにして保険申込みますか?

セラーはユーザンス180日を境にして180日以内は包括系であり、180日超は個別系のもとで手続きをします。

セラーは最低保険料を前払いした後に、保険申込みから包括契約を締結します。その後における保険関係の成立は、セラーによる売上高の報告を要件にしています。その報告頻度は四半期毎ですから年四回であり、保険申込書と包括契約の締結が1回限りですからこれらを合わせると年間5回です。

12.バイヤーからの支払期日の変更要因別にどのように対応しますか?

セラーは、バイヤーから決済期間の延長要請を受けたときは申請の要否を確かめます。それが特定3要件に該当しますと、セラーは事前に申請し、保険会社から承認を得てはじめてバイヤーと合意します。その場合、追加保険料を負担することはありません。

但し、トップ1バイヤーを超える大口バイヤーの追加や非対象国バイヤーの追加に際しては、別途異動承認申請が必要であり、追加保険料を負担することがあります。

13.バイヤーの不払いの態様別にどのように支払遅延通知書を提出しますか?

事故原因別の対応策のうち紛争債権の場合は法的にセラー無責として判定してもらい、法的倒産の場合は所定の債権届出期間に間に合うように段取りし、単なる不払いの場合は保険会社に対して全面的な回収介入を希望します。

また、損害認定が求められるのは、積出し前特約付きで保険をかけた案件です。例えば、新規に講じられた輸入制限措置によりバイヤーから継続的取引のキャンセル通知を受ける場合にあたります。しかし、積出し後の事故対象債権の場合には保険会社からの損害認定を受けることはありません。

14.どのようにして保険金を請求しますか?

セラーは、保険金支払時では保険金支払い予定額と支払限度額とを比較し、いずれか少ない方をとらえます。

また、保険金請求のタイミングのうち積出し前特約付きで保険をかけた案件は損害認定後であって、所定の待機期間満了後です。積出し後の事故対象債権に係るタイミングは所定の待機期間満了後です。

また、エビデンスのうち法的倒産の場合は「法的倒産を証するエビデンス」。そして債権届出書を含みます。それ以外の場合は「債権を証するすべてのエビデンス」です。紛争債権の場合は、「セラー無責としてのエビデンス」です。具体的には、現地裁判所による確定判決書です。

15.どのようにして保険会社あてに回収金を返還しますか?

保険金の支払い後に回収金を受領したときは、保険会社に対して直ちに通知し、配分額をはっきりしてもらいます。

また、保険金請求後で保険金が支払われるまでに回収金を受領したときは、損失計算書の未払金に充当します。なお、その充当は請求書の早い支払期日順です。

さらに、外貨での回収に際しては、実際の為替レートを適用します。